Drži, da največ pridobi mlada oseba, če prične z varčevanjem s svojo prvo plačo ali pa vsaj pri svojih tridesetih. Zato vsem mladim svetujem, da pričnejo varčevati čim prej in na tak način unovčijo svojo mladost. Obrestno obrestni račun dela čudeže samo na dolgo dobo, medtem ko na krajši rok je ta učinek neznaten. Kaj pa, če se vendarle odločate za pokojninsko varčevanje šele pri svojem petdesetem?

Koliko prihrankov imeti pri svojem petdesetem letu starosti?

Najprej poglejmo, koliko prihrankov bi morala imeti petdeset let stara oseba, katere bi namenila za svojo dodatno rento.

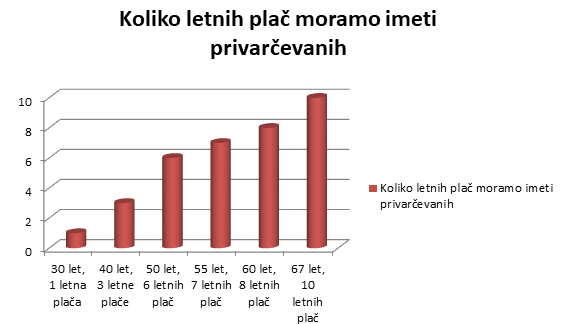

Najbolj enostavno je pogledati graf, ki ga je izdelal Fidelity. Kot je razvidno iz grafa, bi morali imeti pri petdesetih prihranjenih 6 letnih plač.

Torej, če zaslužite mesečno 1.000 EUR, bi morali imeti, ko ste stari petdeset let, 72.000 EUR, če seveda želite pokriti celoten svoj izpad dohodka v času upokojitve.

Na ta način bi prišli do prihranjenih 10 letnih plač. Iz teh prihrankov bi se črpala dosmrtna renta, ki bi vam skupaj z javno pokojnino omogočala za upokojenca dostojno življenje.

Če bi seveda želeli doseči 10 letnih plač in boste pričeli šele, ko ste stari 50 let, bi morali od danes naprej vsak mesec namenjati za varčevanje več kot 40% svoje mesečne plače. Tega pa si seveda nihče ne more privoščiti.

Vendar, zakaj se pa vendarle splača pričeti varčevati, tudi če smo v določenih pogledih že prepozni?

Pa poglejmo razloge, ki govorijo v prid varčevanju v kasnejših letih.

Če se odločite varčevati 100 EUR in danes prejemate 1.000 EUR plače, predstavlja teh 100 EUR 10 odstotkov vaše plače.

V petnajstih letih bi tako prihranili ob predpostavki 5 odstotnih letnih obresti 26.798,25 EUR, pri 3,5% letnih obresti pa 23.759,02 EUR.

Če boste iz tega zneska črpali mesečno rento, boste prejemali mesečno 92 EUR ali pa 15 let v višini 167 EUR na mesec.

Javna pokojnina bo znašala dobrih 50% vaše današnje plače, torej bi lahko pričakovali 500 EUR javne pokojnine. Z dodatkom 92 EUR, bi si tako svojo pokojnino povišali za skoraj 20 odstotkov.

Če pa bi se odločili za prejemanje 15 letne mesečne rente 167 EUR bi to pomenilo, da ste si s tem zneskom povišali pokojnino za 33 odstotkov.

Torej, če se ne odločimo za namensko varčevanje niti pri svojem petdesetem letu starosti bomo prejemali samo 500 EUR pokojnine, če pa se odločimo za varčevanje, bo naša skupna pokojnina znašala 667 EUR. Vsak pa ima raje 667 EUR kakor pa samo 500 EUR.

Kje pa se splača varčevati?

Predlagam, da predlagate delodajalcu, da vas vključi v prostovoljno dodatno pokojninsko zavarovanje.

Če vam delodajalec ne želi dodatno plačevati premije v drugi steber, mu predlagajte, da vam zniža bruto plačo za 100 EUR in vam teh 100 EUR vplačuje v drugi steber.

Vi boste na tak način privarčevali vsak mesec 100 EUR, vaša neto plača pa bo le 50 EUR nižja.

V vašo denarnico bo torej prišlo le 50 EUR manj, na pokojninskem računu pa boste imeli 100 EUR.

Kaj pa, če delodajalec tega ne želi?

Če se delodajalec ne strinja s tem varčevanjem, lahko tudi sami izkoristite davčno olajšavo, ki vam jo država ponuja v okviru drugega stebra.

Če varčujete vsak mesec 50 EUR in ste v 27% dohodninskem razredu, boste od države prejeli 180 EUR vrnjenega denarja pri dohodnini.

Teh 180 EUR pa naložite v globalne delniške vzajemne sklade, kjer boste dodatno prihranili denar za pokojnino.

Če boste dosledno dajali vsako leto 180 EUR v delniški vzajemni sklad in bi sklad prinašal v povprečju 5% letni donos, bi prihranili dodatnih 3.844 EUR. Iz drugega stebra bi lahko pričakovali 50 EUR dodatne rente.

Drugih 50 EUR bi priporočila davčno ugodno rentno zavarovanje v okviru tretjega stebra ali pa stroškovno ugodne varčevalne načrte v vzajemnih skladih. V skladih bi ob 5% povprečni letni donosnosti prihranili 13.000 EUR. Ta privarčevani znesek in znesek iz letnih pologov bi skupaj znašal 16.900 EUR, pokojnina iz tega naslova pa 105 EUR za obdobje 15 let.

Torej bi skupaj prejemali 155 EUR dodaten rente za obdobje 15 let, nato pa do smrti še 50 EUR.

Ker imate časa še 15 let do upokojitve, se pri varčevanju priporočajo naložbe življenjskega cikla, kjer se naložbena politika prilagaja vaši starosti. To pomeni, da se najprej vaša sredstva plemenitijo v mešanih skladih, polovico zneska v delniških naložbah, polovico v obvezniških. Ampak vsekakor naj bodo globalno razpršeni, kar znižuje naložbeno tveganje oziroma nihajnost tečajev. Po 55. letu starosti je potrebno delniške naložbe znižati za 20%, nato čez tri leta še za 20% ali v celoti prenesti v zajamčene oblike z garantiranim donosom.

Priporočam…

Osebno priporočam vsakomur, ne glede ali je star 40 let ali 50 let, naj takoj prične z varčevanjem za pokojnino kajti vsak dodaten euro se bo še kako poznal v naših denarnicah, ko bomo enkrat stari.

Če ne želite delati do smrti ali biti finančno odvisni od svojih otrok, pričnite z varčevanjem. Ne odlašajte. Jutri ne bo nič bolje ali drugače. Tudi, če se boste odločili za najslabši možen produkt, je to bolje, kakor pa da sploh nič ne varčujete.

Napisala sem knjigo Postani kreator svojih financ, kjer je temeljito obdelana vsaka starostna skupina in primerjava med različnimi finančnimi rešitvami.

S pomočjo knjige boste izvedeli koliko je potrebno varčevati in na kakšen način.

Bralci knjige pravijo, da ni tistega opisovanja na dolgo in široko. Je kratko, strogo, jedrnato, strokovno z jasnimi navodili. Primerno za vsakogar, ki želi prevzeti odgovornost in usodo v svoje roke.