Vsi si želimo dostojno pokojnino, želimo si, da bi bila pokojnina enaka našim prihodkom iz časa delovne dobe, s čimer bi lahko mirno preživeli zadnja leta svojega življenja.

Žal ni tako.

Ko gremo v pokoj, se nam prihodki praktično prepolovijo, zaradi česar se vse več ljudi znajde na pragu revščine.

Da bi lahko na stara leta uživali, moramo že danes varno naložiti privarčevani denar. A kako to narediti? S tem vprašanjem se spoprijema večina med nami.

Nihče si ne želi biti na stara leta finančno breme otrokom. Tudi v pokoju si ljudje želijo finančne neodvisnosti, samostojnosti. Pa ste za to pripravljeni delati do konca svojega življenja? Če je odgovor na to vprašanje ne, a si ob tem vseeno želite dobre pasivne prihodke, dostojno pokojnino, potem se morate že danes odločiti za to rentno varčevanje.

Kdaj se odločiti za rentno varčevanje?

Varčevanja za pokojnino se je treba lotiti čim prej. Vsako leto se pozna.

Morda že varčujete, vseeno bi bilo smiselno preveriti, ali varčujete dovolj. Večina med nami namreč ne varčuje dovolj.

Popravnega izpita za pokojnino žal ne bo imel nihče med nami.

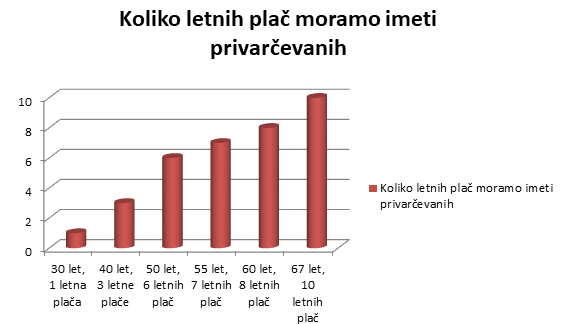

Če bomo želeli, da nam bodo prihranki zadostovali za dostojno pokojnino, je treba imeti ob upokojitvi prihranjenih deset letnih plač. Le tako nam ne bo treba delati še naprej in bomo imeli dostojne pasivne prihodke, ki nam bodo omogočali mirno življenje, ne da bi se morali odpovedovati prijetnim navadam in postali finančno breme svojim bližnjim.

Dober pokojninski načrt je zelo enostaven, zato začnite kar takoj. Pri njegovi vzpostavitvi vam lahko pomagamo finančni svetovalci.

Preverite, kakšni morajo biti vaši prihranki za varno pokojninsko varčevanje.

- V starosti 30 let bi ob dobro zastavljenem pokojninskem načrtu morali imeti prihranjeno vsaj eno letno plačo.

- V starosti 55 let bi morali imeti prihranjenih za namen pokojnine vsaj sedem letnih plač.

- V starosti 60 let bi morali imeti prihranjenih že vsaj osem letnih plač.

V grafu preverite, ali vaši prihranki danes zadoščajo za vašo dostojno pokojnino:

Kakšni naj bodo prihranki glede na plačo?

Preverili smo, kakšni bi morali biti vaši prihranki glede na neto plačo, ki jo prejemate zdaj. Poglejmo si dva primera, ki imata zaradi boljšega prikaza zaokrožen znesek na tisočice.

- Ob prejemanju 1.000 evrov neto plače, bi za brezskrbno upokojitev pri 60. letu starosti morali imeti privarčevanih vsaj 96 tisoč evrov, ob upokojitvi pa kar 120 tisoč evrov prihrankov.

- Ob mesečnih prihodkih, ki znašajo 2.000 evrov neto, bi ob upokojitvi morali imeti prihranjenih skoraj četrt milijona evrov, natančneje 240 tisoč evrov. Le tako si boste lahko privoščili enak standard, kot ga imate zdaj.

Kakšne oblike varčevanja sploh niso primerne?

Ko se odločamo za pokojninsko varčevanje, se to odločimo po navadi le enkrat v življenju, zato moramo takrat dobro premisliti in izbrati najboljšo pot.

Vsekakor se ni smiselno odločiti za dolgoročno varčevanje na banki. Obrestne mere so namreč tam ničelne, bančni produkti pa niso primerni za reševanje pokojninskega problema.

Prav tako se ne odločajte za življenjsko varčevanje, saj to ni primerna oblika za pokojninsko varčevanje. Stroški zavarovanja vam namreč znižujejo prihranke, zato te ato raje vložite v ustrezno pokojninsko varčevanje.

Še en primer varčevanja, ki ni ustrezen za vse ljudi je naložbeno življenjsko zavarovanje, saj ni primerno za vsakogar. Pri takem varčevanju se prevzema naložbeno tveganje, ki za marsikoga predstavlja preveliko tveganje. Zaradi rdečih številk delnic lahko začnejo prihranki kopneti, ljudje se prestrašijo in hitro dvignejo denar, ob tem pa ga tudi kar nekaj tudi izgubijo. Obstaja pa oblika donosnega naložbenega varčevanja, kjer si lahko omislite tudi garancijo. Več o tej naložbi preberite tukaj….

Kako lahko za svojo pokojnino varčuje 43-letna Nataša?

Prikazali vam bomo še en primer varčevalke. Nataša se je odločila, da bi varčevala 100 evrov mesečno za svojo dodatno pokojnino. Kakšna oblika varčevanja je torej, glede na njena leta, najprimernejša?

Naša namišljena oseba torej pri svojih 43 letih že lovi zadnji vlak, saj ima do upokojitve le še 20 let delovne dobe. Svetovalci FINANČNE HIŠE v takem primeru stranki najprej predstavimo različne predloge in skupaj z njo izdelamo najprimernejši pokojninski načrt.

S pomočjo načrta se pokaže, koliko je treba privarčevati za nastalo pokojninsko vrzel, da bo lahko Nataša tudi po koncu svoje delovne dobe živela enako udobno, kot živi zdaj. Na ta način se bo tudi pokazalo, ali mesečno varčevanje v višini 100 evrov zadošča ali je potreben drugačen znesek.

Ker nihče ne ve, kako dolgo bo živel, je ob sklepanju pokojninskega načrta pomembno, da je varčevanje tudi davčno ugodno z dosmrtnim izplačevanjem rente. Danes skoraj nobena banka ali zavarovalnica ne ponuja takšnega produkta, zato skrbno izberite svojega finančnega skrbnika. V Finančni hiši vam znajo svetovati, kako na najbolj ustrezen način rešiti vaš pokojninski problem.

Bo torej 100 evrov na mesec dovolj?

Če danes začnete za varčevanjem v višini 100 evrov na mesec, se boste lahko ob upokojitvi odločili za enkratni dvig v višini 43.400 evrov ali pa za dosmrtno mesečno rento, ki bo z uskladitvami znašala 165 evrov.

Razkritje v knjigi POSTANI KREATOR SVOJIH FINANC!

Ne veste, kje in kako varčevati za pokojnino? Si želite oplemenititi premoženje, pa imate več vprašanj kot dogovorov?

Svet financ je lahko tudi zabaven, če le poznate pravi pristop. S pomočjo knjige Postavi kreator svojih financ! boste spoznali aktualne taktike, s pomočjo katerih boste povečali svoje prihodke.

Direktorica FINANČNE HIŠE, mag. Karmen Darvaš, v svoji knjigi bralcem razkriva svet financ na razumljiv način. Vsak lahko enostavno kreira svojo brezskrbno finančno stanje.

V knjigi boste našli tudi številne odgovore na vprašanja, kakšno naložbo izbrati, kako razpršiti denar, kako ga donosno nalagati, katere vzajemne sklade izbrati, kam z denarjem, ko je inflacija višja, bančne obresti pa so nične, in še mnogo več. Poiščite odgovore v knjigi in obogatite svoje premoženje.

Knjiga Postani kreator svojih financ! razkriva vse pomembno o pravilnem pristopu k načrtovanju svoje pokojnine in opozarja, katerih napak nikakor ne smete narediti.

Knjigo lahko naročite tukaj.

Z varčevanjem za pokojnino začnite čim prej na takšen način

Pri uspešni varčevalni shemi za pokojnino je ključni element čas. Prej, ko se odločite za pokojninsko varčevanje, manjši bodo zneski, ki jih boste morali mesečno dati na stran za ta namen. Posledično bo varčevanje toliko lažje.

Izvrsten produkt za pokojninsko varčevanje je ta zajamčena renta. Z njo se vaša renta izračuna na osnovi tablic smrtnosti iz leta 2005. To je zelo pomembno, saj s tem tveganje glede dolgega življenja prevzema zavarovalnica. Z drugimi besedami, to pomeni, da ne glede na to, kako dolgo bomo koristili rento, bo to vplivalo na višino mesečnega izplačila. Pričakuje se podaljševanje življenjske dobe, zato je to še toliko bolj pomembno.

Mesečna renta je vnaprej znana, točno določena v številkah, ob čemer je dosmrtma in neodvisna od tega, kako dolgo bomo živeli.

Na koncu varčevanja se lahko odločite tudi za enkraten dvig privarčevanih sredstev. Dvig denarja in mesečna renta nista obdavčena. V primeru smrti rento dedujejo dediči.

Ko se odločate za obliko varčevanja, se lahko odločite tudi za naložbo življenjskega cikla in znesek razdelite na dva dela, ob čemer gre en del v varčevalni načrt globalnih vzajemnih delniških skladov, drug del pa v zajamčeno varčevanje z garantiranimi obrestmi.